当サイトは、アフィリエイト広告を利用しています。

当サイトはアフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運営しています。

絶対やっちゃだめ!延滞(滞納)に関する知識

クレジットカードが発行された後、最もやってはいけないこと。それは、支払いの延滞(滞納)です。延滞をすると、その延滞したクレジット会社の内部情報として記録されるだけにとどまらず、第三者機関である個人信用情報機関にも延滞の事実が記録されてしまいます。

これにより、新規クレジットカードが作れなくなったり、各種ローン(ショッピングローンや自動車ローン、住宅ローン等)が組めなくなったり。さらには手持ちカードの更新拒否にすら繋がってしまうことすらあるのです。

そんな大変なことにつながる延滞ですから、絶対にしないよう気をつけなければなりません。本ページでは、延滞に関する基本はもちろん、回避するために役立つ知識等をご紹介します。

延滞したらどうなるの?

絶対にやってはだめと書きましたが、その影響範囲について詳しく分からないと、納得できないという方もいるかもしれませんね。まずは、延滞したらどうなるか等、延滞の基本知識からご説明したいと思います。

クレジットカードが作れない・審査に通らなくなる

冒頭でもちらりと触れましたが、クレジット業界には、個人のクレジットに関する利用が記録されている「第三者機関」が存在します。これを通称「個人信用情報機関」と呼び、クレジットを契約すると、必ずここに自身の情報が登録されるようになっています。

さらには個別のクレジットの利用履歴等も詳しく掲載されており、勤務先情報や、正常に入金できた情報、延滞をすればその事実もはっきりと登録されます。

「そんなのに登録することを許可してないぞ!大事な個人情報じゃないか!」と思われる方もいるかもしれませんが、会員規約を読んでみてください。必ず、個人情報の利用や、加盟信用情報に関する条項が明記されています。

つまり、クレジットカードやカードローンを契約する=必ず個人信用情報機関に、情報が登録されてしまうのです。これは、絶対に避けることはできません。

個人信用情報機関の情報は、審査に利用される

クレジット会社は、クレジットの申込みを受けた際に、この個人信用情報機関の記録を参照し、入会審査に利用します。当然、延滞無く優良な情報が登録されていれば審査に有利になりますし、その逆もまたしかり。延滞が登録されていると、審査にかなり通りづらくなります。

特に、3ヶ月以上レベルの延滞や、延滞情報が複数登録されていると、どのクレジットカードを申し込んでも審査が通らなくなります。これが、世に言う「クレジットカードのブラックリスト」の正体です。

しかも、個人信用情報機関を参照する審査はクレジットカードだけではありません。カードローン、自動車ローン、ショッピングクレジット、はては住宅ローンの審査にも通らなくなってしまうんですね。

特に住宅ローンは一生の内の一大契約と言ってもいいくらいの重要な契約。つまりは、延滞=人生プランにまでも影響を与えてしまうということです。大変恐ろしいことですよね。

手持ちのクレジット契約が、強制解約される

新規のクレジット契約ができなくなるだけではありません。延滞をすると、その会社が発行しているクレジットカードが強制解約されることがあります。約束を破る人は利用お断り、というわけです。

ちなみに、何回/何日延滞をすると強制解約になる、といった明確な数値はありません。それらは各クレジット会社の裁量次第です。たった1日の延滞を数度繰り返すだけで、カード停止や強制解約になることはごく普通にありますし、延滞の日数によっては、1度の延滞で強制解約になることもあります。

それだけではありません。さらに怖いのが、強制解約の負の連鎖です。実は延滞したクレジット会社以外のクレジット契約も、強制解約されてしまうことがあるのです。

先ほどのとおり、クレジットの利用状況は個人信用情報機関に掲載されているため、他の会社もその情報を見ることができます。「他社で延滞をしているから、うちでも延滞されるかも……早めに契約を終了して、手を打っておこう」、というケースがあるんですね。

また、その時強制解約されなかったからと言って、胸をなで下ろすのはまだ早いです。クレジットカードは数年ごとに更新があるのですが、その更新時に契約を終了される、いわゆる更新拒否となる可能性もあります。

たった1枚のクレジットカードの延滞で、手持ちのカード全てがお召し上げになってしまい、困ってしまう……。そんなことが、実際にあるのです。

たった1日でも遅れたら延滞!

というわけで、絶対に延滞をしてはいけないということがお分かりいただいたと思います。しかし、そもそもの延滞の定義とはなんなのでしょうか。

一般的な延滞の定義は、約定支払日までにクレジットカード会社に入金がされないこと。もっと簡単に言えば、約束の支払日までにお金を払えないことです。

たった1日でも、それこそ支払い日の23時59分59秒をたった1秒でも回ったら、延滞になるということです。

ただし実際は、延滞に対する許容範囲はクレジット会社によって大幅に異なります。非常に厳しい会社もあれば、甘い会社もあります。

例えば、数日程度の延滞に関してはおとがめ無しな(強制解約にしない)会社。クレディセゾンなど、流通系の会社で時に見受けられるようですね。話を聞けば「給料日の関係で毎月数日遅れで支払っているよ!」というような、びっくりするような人もいたりします。

でも、これも非常に危険なことです。「数日ならおとがめ無しみたいだからいいやー」と甘えてはいけません。何も言われていなくても、クレジット会社の内部的には、確実に延滞なのです。

それに、これまでは黙認してくれていても、今後もそれが続くかどうかは別の話ですしね。個人信用情報機関に、延滞の情報もついているかもしれないですし。

繰り返しますが、たった1日でも遅れたら延滞です。支払日は何があっても、死守しましょう。公共料金のように、延滞しても実質ゆるしてくれてしまう支払いとは全く性質が違うのです。

当日の口座への入金は危険です

クレジットカードの支払いを、口座引き落としにされている方は、非常に多いと思います。そこで質問ですが、クレジットカードの引落口座への入金は、いつまでにしておけばよいでしょうか。

「私は10日に銀行口座から引き落としだから、10日に入金すればいいんでしょ?」と思われいる方もいるかもしれません。でもそれは、ちょっと危険かもです。

金融機関(&クレジット会社の組み合わせ?)によって変わるのかもしれませんが、支払日当日の引き落としの挙動には、以下のようなケースを確認済みです。

- 当日の一定時刻に1回だけ引き落とし処理をかける金融機関

- 当日の残高が足りなくても、当日入金があれば即座に引き落ちる金融機関

- 当日何度か引き落とし処理をかける金融機関

1であれば、その処理時刻に間に合わなければ、当日入金でも延滞となります(処理時間は、内部の人でないと分かりません)。2は、こちらとしてはありがたく、当日入金でも問題ありません。3は、最終の引き落とし処理時刻に間に合わなければ、延滞となってしまいます。

たしかに入金後、即時引き落としがかかる2のようなケースでは、当日入金でも間に合います。が、必ずしもそうとは限りません。それを実際に確認してみようにも、もしも1か3だったら怖いですから試せませんしね(汗)。もし2であることが事前確認済みでも、未来永劫そうなるかの保証も無いですし。

というわけで正解は、引落日よりも前日の銀行の営業日に、口座にお金を用意しておくのが最良の方法となります。クレジットカードの利用明細書にも、そのように明記されていると思います。当日の入金は、最終手段だとお考えください。

例: 10日(日曜日)引落なら、8日(平日金曜日)です。もし8日が祝日なら、さらに前の日、前の日が祝日ならさらに前の日(以後繰り返し)……となります。

言い分・弁明は通用しません。自身で責任持って支払い管理を

延滞が発生した・もしくはしそうな場合、(自分にとっては)正当な言い分・弁明があるケースもあると思います。ですが、基本的にそれも通用しないと思ってください。

- 郵便の転送届けを出していなかったので明細が見られず、入金額が分からなかった

- 大雪が降って入金にいけなかった

- 家族が急病で入金にいけなかった

- 台風で入金にいけなかった

- 困っている人を助けていたらATMの営業時間に間に合わなかった。

- 会社の都合で給料の支払が遅れて払えなかった。

心情的にはわかってあげたいようなものもありますが、実際にはこれらは通用しません。クレジット会社は、単純かつドライに日付だけ見て判断します。したがって、いくら個人としては正当な理由があったとしても、基本的に延滞の事実は変わりません。大人の世界は自己責任が基本ですから、入金ができなかったら全ては自分が悪い、ということになってしまうのです。

ただ、特例になるケースも一応はあります。社会的に大きな問題になった時などの場合、例えば銀行のシステムエラーとか、大震災の時などの場合は考慮されたようですね。

でも、そのようなことは例外中の例外です。弁明は一切通用しないと考え、自身で責任を持って支払いを管理しましょう。

現在、延滞になりそうな状況の方へ

本ページをご覧の方の中には、もうすぐ支払い日なのにお金が無い!延滞になってしまいそう!という、お困りの状況の方もいると思います。

これまでに記載したとおり、クレジット会社は1日たりとも待ってはくれませんので、何としてでもお金を用意するしかありません。ここではお金を用立てる定番の方法を3つ、掲載しておきます。

親族に借りる

「それができないから困ってるんだ!」という方も多いとは思いますが、親族、特に親御さんに用立ててもらえれば、それが最も安心です。

特に10代・20代の方であれば、若かりしころの失敗なんて良くあることですから、恥を忍んで相談されるのもありだと思いますよ。恥なら一時で済みますが、遅延はそれどころではありませんので。特に20代の方は、今後住宅ローンを組む予定がある人もそれなりに多いと思いますし。

もちろん親族以外、例えばお友達でも借りられるならありですが、お金の貸し借りが発生したら、友達関係を続けていくのは非常に難しくなってしまいます。その場合は、友人関係が終わってしまうくらいの覚悟は必要かもしれません。

なお、例え身内であっても、きちんと借用書を交わしておいた方がよいでしょうね。法的な証明となる借用書は、借りる側・貸す側双方にとってメリットがあります。フリーのテンプレートは、探せばネット上にたくさん落ちていますので、それを利用すれば良いでしょう。

他社クレジットカードのキャッシング枠を利用する

本当にすぐ返せるあてがあれば(←ここ重要)、手持ちのクレジットカードのキャッシング枠などを利用して、それを返済に充てるのも手です。キャッシングに難色を示す人もいますが、延滞するより一億倍いいです。

ただし、クレジットカードのキャッシングは手軽な分、金利が非常に高くつきますので、お財布には優しくないです。ですので、何度も利用を繰り返すような用途には向いていないことにご注意ください。

加えて、利用可能枠にも注意が必要です。キャッシング枠が0なら当然使えません。また、枠が足りない場合は申請することができますが、要審査となるため日数がかかります。その場合は急ぎの用途では使えません。

ちなみに、クレジットカードの“ショッピング枠”の方は、残念ながらこの状況ではいくらたくさんあっても意味をなしません。街のビラやWebサイトの広告などで、ショッピング枠を現金化する……というのを見たことがある方もいるかもしれませんが、これは規約違反になります。クレジット会社にばれれば強制解約もあり得ますし、絶対にやってはいけません。

そもそも、ショッピング枠の現金化は、手数料が法外クラスに割高です。アングラな感じの業者が多く、トラブルに巻き込まれる可能性もありますし、利用して良いことはありません。

大手の消費者金融会社を利用する

実際問題として、これが最も現実的なお金の用立て方法と言えるかもしれません。親族、ましては友人には体面もあり借りられない。クレジットカードのキャッシングは金利が高い。しかも今すぐ必要……等という場合は、大手消費者金融のキャッシングサービスが適しています。

業界大手のサービスブランドで一例を挙げると、例えばプロミス(詳細はこちら)では、初回利用で30日間の無利息サービスがあります。

※メールアドレスの登録&Web明細利用の登録が必要です。

つまり、1ヶ月以内に返済すれば、利息無しで利用することができるのです。入会金・年会費なども一切かかりません。

加えて、早ければ申し込みの当日に借り入れ(最短3分)も可能なスピード感もあるため、支払い日まであとわずか、どうしよう!というニーズにも適しています。

【※補足】最短で3分であり、申込時間や審査により希望に添えない場合があります。

プロミスでは、女性に配慮されたレディースキャッシング(詳細はこちら)というサービスもあり、女性の方にとっても利用しやすいでしょう。利息等の借り入れサービスは全く同じです。

これまでに何度も述べているとおり、延滞になるより、借り入れてでも支払う方が一億倍ましです。一度延滞情報が信用機関に載ってしまうと、後からこういったキャッシングサービスを契約しようとしても、できなくなってしまうこともあります。先手を打って契約し、延滞を回避するのは、賢い選択と言えるでしょう。

なお、どこの会社にも言えることですが、お勤め状況/信用状況によっては審査に時間がかかることもありえますので、後回しにせず、早め早めに行動しておくのがベストです。

秘密が守られるメリット

大手の消費者金融会社のメリットは、秘密が守られることもあると思います。基本的に、在籍確認がある場合(無い場合もあります)でも社名を名乗らず担当者の個人名でかけてくれますので会社バレはありません。

また郵送物も、原則的には社名やブランド名の表記がありません。プロミスなら「事務センター」、アコムなら「ACサービスセンター」などの表記で送ってくれます。家族バレもしにくく、密かに延滞に対処できるメリットがあります。

万一延滞になってしまったら

努力したけれどお金を用意できなかった。うっかり忘れてしまっていた。……等など、万一延滞をしてしまった場合はどうすれば良いでしょうか。

どうやっても延滞のその事実は変わりません。現状の問題をより早く解決するために、戦略を練る&行動する必要があります。

自分から気がついたら一刻も早く連絡!

クレジット会社から通知が来る前に、自分から延滞に気がついたら、一刻も早くクレジット会社に連絡しましょう。そして、どのようにすれば良いかを、オペレーターの方と相談してみてください。

後日に再度引き落としになる、払込用紙が届く……などなどケースバイケースと思いますが、大事なのはクレジット会社指定の方法で、可能な限りすみやかに支払うことです。何らかの原因があって支払いが困難な場合も、オペレーターに相談してみましょう。

お金を貸す側の立場で考えれば、すぐに連絡してくれる人と、連絡すらよこさない人の、どちらが誠意があるかは言わずもがなです。心証にも影響しますので必ず連絡しましょう。

クレジット会社から連絡が来たら

例えば再引き落としなどの知らせや、振り込み用紙などが郵送などで届いたら、その通りにお金を支払っておけば良いです。

こちらからの連絡が遅れると、直接電話などで連絡&督促が来る場合もあります。申し訳ない意を表しつつも、すみやかに支払いたい旨を伝え、その方法を尋ねましょう。

延滞の度合いやクレジット会社にもよりますが、まれにきつい言い回しで言われることもあるようです。その場合も、悪いのは延滞する方ですので、ぐっとこらえて丁寧に大人の対応をしておきたいものです。

気になる場合は信用情報を確認

最初の通り、1日でも支払が遅れれば延滞です。個人信用情報機関にも、その情報が登録される可能性があります。

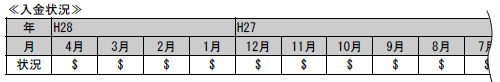

具体的には、正常に入金が行われると以下の画像のように「$マーク」が登録されるのですが、延滞が発生した場合は$マークの代わりに「Aマーク」として登録されている可能性があります。

ただ、これも会社にもよると思いますが、本当に軽微な延滞である場合、延滞の事実を社内でとどめてくれているのか、時に信用情報には延滞のAマークが登録されないケースもあるようです。とは言え登録されても文句は言えない話ですので、延滞する=信用情報にその事実(Aマーク)が登録されると考えておく方が良いでしょう。

このAマークですが、1個でも十分延滞とわかるのですが、複数のAマークがついていると、よりクレジット会社からの心象が悪くなります。多ければ多いほどマイナスであり、2〜3個付いてしまったら、クレジットカードの審査に大きく影響があり、作れなくなる可能性が高くなります。

さらには、度重なる遅延や、3ヶ月以上レベルの長期間の延滞の場合はAマークの他に「異動」という、より致命的なネガティブ情報が信用機関に登録されてしまう場合があります。この登録が最悪な状態で、冒頭で記載したとおり、様々なクレジット契約ができなくなる可能性が高いです。いわゆるブラックリスト状態です。

なお、どのように信用情報として登録されているかは、ケースバイケースなこともあります。気になる場合は、ご自身の信用情報を開示されると良いでしょう。延滞情報は即座に登録されているわけではないので、延滞が解消してからひと月以上してから開示されると良いと思います。

延滞を複数した場合、2年間そのクレジットカードを解約しない方が傷が浅くなる

先ほどのとおり、3ヶ月以上の延滞があった場合は致命的=即ブラックリスト状態となりますが、それ未満のケースでは入金ができなかった事実である「Aマーク」だけが付いていることが多いです。

このAマークを消したい!とお考えになるのが当然の心情と思いますが、直接的に削除する方法は、延滞が事実でない場合を除きありません。間接的な方法としては、2年以上そのクレジットカードを保持し、かつ信用情報が更新されれば(例えばカードを利用すれば)、古い情報が押し出されて消えて無くなります。

しかし、Aマークがついている状態で該当のクレジットカードを解約してしまうと、それが5年残ってしまうという落とし穴があります。もしもAマークが付いてしまったら、最低2年以上経ってから解約する方が傷が浅くなるでしょう。

その後、カードが作れなくなったら

延滞をしてからクレジットカードが作れない、審査に落ちる……という場合は、信用情報に大なり小なりのネガティブ情報がついている可能性があります。まずは、個人信用情報機関を開示するのが一番です。

当サイトに専用のカテゴリ、クレジットカードの審査カテゴリの記事をご覧ください。こちらにも、個人信用情報機関のことなどを書いています。

延滞を防止するためのお勧め方法

ここから先はおまけです。人間は必ずエラーを起こすものと考え、事前に延滞をしないようにするための方法を考えてみました。もちろん、私も実行しています(^-^)

カードの引き落としには、口座引落にする

最近では、支払方法が自由なクレジットカードも出てきました。従来は口座引落が普通でしたが、コンビニなどから支払ができるタイプのものも、昨今では存在しています。

でも、支払方法は口座引落が一番安全で、ミスが起こりにくいのです。その理由は、自分からアクションをおこなさなくても、自動で支払い(引落し)が実行されるからです。

コンビニ払い=郵送で支払用紙が届くことになりますが、当然、毎回自身でコンビニに赴き、支払をしないといけません。人は往々にして、忙しかったりついうっかりで、忘れてしまうことが起こりえるものです。

携帯代金や公共料金もコンビニ払いにしているから大丈夫!と考える方もいるかもしれませんが、クレジットカードの支払の重みは、それらよりもずっと重いです。前にも記載しましたが、たった一回の延滞から、良くない方向に進んでしまうこともあるからです。

万一、支払用紙が届かない可能性

支払用紙が来たら、問題無く期日までに支払っているよ!という方も多いとは思います。しかし、そもそもの支払用紙が届かない可能性も考える必要があるでしょう。

例えば、引越しをして、転送届けを出し忘れた場合。その後転送期限(1年)が切れてしまった場合。何度も引越しをしている場合。郵送事故が発生した場合。

……等など。こういった原因により、支払用紙が届かない可能性も考えられます。支払用紙が届かないと、延滞になってしまう可能性は高いですよね。でも、そういった方法を選択しているのは自分=自己責任です。これまでに書いたように、例え郵送事故があってもクレジット会社は「なら仕方が無いですね、延滞扱いにしないようにしますね」とは言ってくれません。

もっと怖いのは、郵便物が届かないと、支払が遅れていることすら気がつかずに、知らない間に長期延滞=ブラックリスト状態になってしまうこともあるということです。

というわけで、様々なミスやトラブルが起こる前提で考えると、やはり口座引落にする方が、うっかりの延滞の可能性は下がるのです。

カードの引き落としには、給与振り込み口座を指定する

口座引落が良いと書きましたが、お金が入っていない口座で、クレジットカードの引落前に毎月入金しているようでは意味がありません。引落口座は、給与振り込みがある(=継続的にお金が入ってくる)口座にすることを、強くお勧めします。

ごく当たり前のことなのですが、事情により必ずしもそうなっているわけではない方も多いと思いますので念のためです。先ほども書きましたが、基本的に、人間はうっかりミスをするものです。

ちょっとやそっとでは無くならないほどどっさりとその口座にお金が入っている場合は別ですが、給与口座(自営業の方はメイン口座)以外の場合、手動でお金を移さなければなりません。人の手が入るとうっかりミスが発生する可能性はどうしても増えてしまいますので、可能であれば給与振り込み口座に変更しましょう。

転職して口座が変わったけど、ついそのままにしていた!という方も、この機会に給与振り込み口座へと変更されることを強くお勧めします。

リマインダーを利用する

リマインダーとは想起させる者、という意味です。ここでのリマインダーを具体的に言えば、引き落とし前にメールが届くように設定しておき、引き落とし額と残高をチェックするように仕向けることで、延滞の可能性を下げることができます。

例えばヤフーカレンダーやGoogle カレンダーなどの大手サービスを使い、毎月の引き落とし日の3〜4日前に、「引き落とし額確認&残高チェック」という旨のメールを届くよう設定しておくのです。

そうすれば、「あ、もうすぐ引き落としだな」ということがわかり、ネットで請求額を確認&残高をチェックすることで、延滞を防止することができるのです。

私もやっていますが、なかなかお勧めの方法ですよ!

都合の良い支払日に変更する

私が知る限りでは、Visaで有名な三井住友カード(サイト内の会社紹介記事)など、少数のクレジット会社は、支払い日を変更できる会社もあります。例えば同社の場合、26日か10日が選べます。

こういった会社の場合は、ご自身の給与日の直後などに引き落とし日を設定することにより、延滞のリスクを大幅に減らすことが出来ます。

その変わり給料日前が厳しくなる……ということもあるかもしれませんが、延滞してクレジットヒストリーに傷をつけるよりは全然良いですよね。

支払い日変更サービスは非常に良いサービスですので、もし実施している会社であれば、積極的に、都合の良い日を指定したいところです。

事前にカードローンを契約しておく

私の場合も、意図してではありませんが、いざという時のためにカードローンの契約を残しています(50万の枠)。作った当時は知人の付き合いで作りましたが、いざという時には役立ってくれるはずです。「いざ」はできるだけ来ないで欲しいですけれどね。

クレジットカードの基礎知識カテゴリTOP

- 1.カードを作る前の初心者の方向け基礎知識

- 2.いざカードを作る

- 3.すでにカードをお持ちの方向け基礎知識

- 4.カードのセキュリティが気になる方

日本で最もポピュラーなVisaブランドなら

日本のVisaは、VJ協会(ビザジャパン協会)の売り上げの大部分を占める、三井住友VISAカードが最も人気です。

カードデザインも良く、場所を選ばずどこで出しても恥ずかしくないのが特長です。将来プラチナを持ちたい人の布石にも。万人にお勧めできるカードです。

サイト内記事:日本のVisaの盟主的存在:三井住友カード

「一枚目のカード取得」に燃えている方

パート・アルバイトも(もちろん正社員も)申し込み・審査対象の、アコムACマスターカードが最もお勧めです。このカードでクレヒスをつけて($マークも最大Wで付きます)、本当にほしいカードの取得を目指ざすのがお勧めです。

サイト内記事:今や超希少!アコムACマスターカードが有名なacom(アコム)